2013-12-20 <華爾街見聞> 資產達四萬億的美聯儲,你害怕嗎?

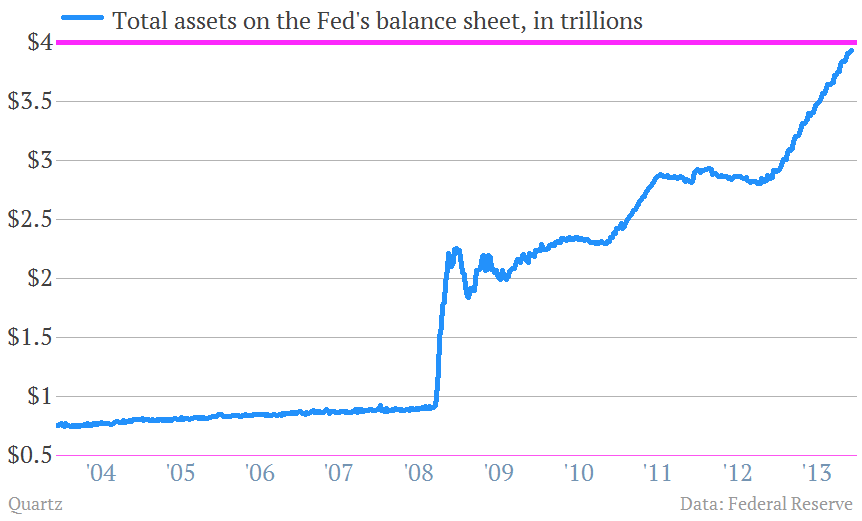

(來源:華爾街見聞) Matthew Phillips在QUARTZ的專欄文章裡展示了一個資產規模幾乎達到四萬億美元的美聯儲。美聯儲是如何使出渾身解數拯救美國經濟的?QE政策之下,為什麼美國沒有出現魏瑪式通脹?這些問題都可以在下文中得到解答。

美聯儲的資產負債表上的數字正變成經濟學上最龐大的數字之一。當然,比起日本的10000萬億日元的政府債務和美國16萬億多美元的經濟規模,這個數字算是小巫見大巫。

在實施了五年的量化寬鬆政策和種種經濟刺激政策後,美國央行的資產總額將達到一個龐大規模。若無意外,資產總額將達到四萬億美元。

這意味著什麼?

四萬億美元的資產證明了金融危機以來,美國央行真是用盡了十八般武藝來拯救美國經濟。

什麼是資產負債表?

資產負債表可以告訴你在某一個時間點,一個機構的資產和負債情況。資產負債表上,現有資產應當和負債相抵。資產負債表的規模包括資產和負債兩個方面,但是資產項目往往更吸引人的注意力。

美聯儲擁有什麼?

很多人也許會以為,這是美聯儲第一次用豪買債券的方式來干預市場。但事實情況真不是這樣的。通過資產購買來干預市場是美聯儲一貫的做法。

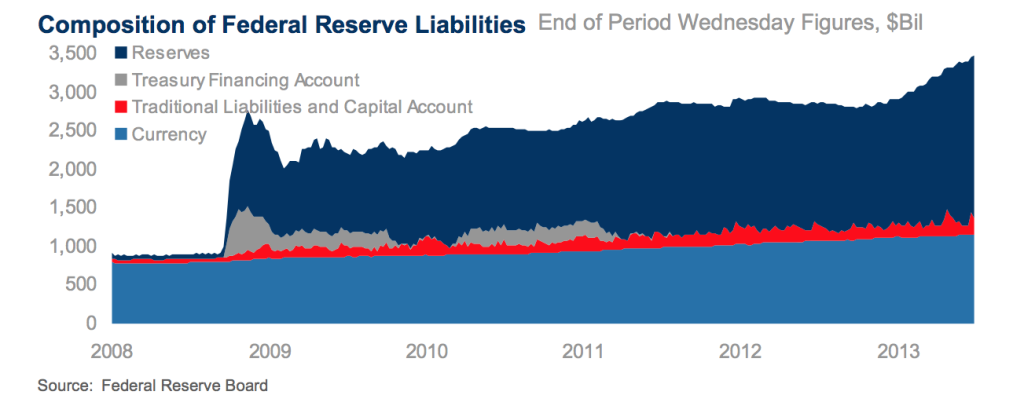

美聯儲過去的確只購買美國政府的短期債務。但是在2008年金融危機時,它卻買了來自一些破產的金融機構的”有毒“抵押債券,比如來自Bear Stearns 和AIG的債券。這些救市購買得來的資產在其總資產所佔的比例已經縮減(是下圖的紅色部分)。

美聯儲仍然在繼續金融危機期間的非常購買行為。比如,它仍然在買MBS以保證按揭低利率。同時,美聯儲還在買長期國債(它曾經只買短期的國債)。購買這些金融資產可以讓利率更低,刺激借款。

誰是美聯儲的債主?

誰在美聯儲存了錢,誰就是美聯儲的債主。美聯儲是一個為銀行服務的銀行,美聯儲的存款來自於其他銀行。在下表裡,我們可以看到危機以來,美聯儲的準備金激增。這是由於美聯儲從別的銀行購買債券,購買債券的錢成為了這些銀行放在美聯儲的準備金(美聯儲的其他主要債務就是美國聯邦儲備支票,是像貨幣一樣流通的美元支票。)。

美聯儲買債券的錢從哪裡來?

美聯儲購買債券的錢來自於自己印的錢。當美聯儲從某家銀行購買債券時,它直接在該銀行的準備金賬戶上添加上這筆款額。

怎麼可以這樣呢?

就是這樣子。

怎麼思考下去這個問題?

總會有辦法的。

如果美聯儲不停的憑空印錢,會不會出現錢根本不再值錢的情況?

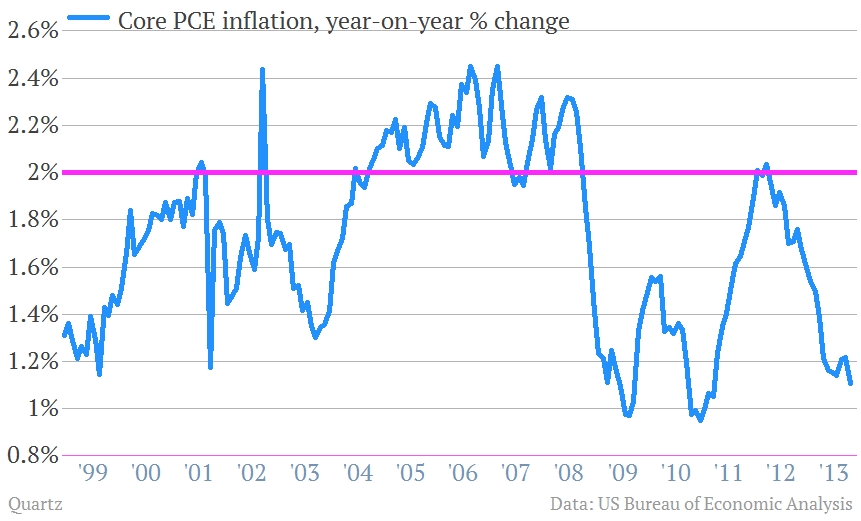

貨幣主義者認為這種情況是可能出現的。他們警告美聯儲的債券購買隨時會引發可怕的通貨膨脹。

這種可怕的事情發生了沒有呢?

沒有,通脹率遠遠低於美聯儲的長期目標2%。

什麼原因使得美國沒有出現魏瑪式通脹?

原因很多。關鍵是因為美聯儲買債券的錢不是真的錢。只有在它們進入真正的市場領域後,這些錢才是真的錢。它們只有在從美聯儲系統裡流通出來之後,才真正進入經濟領域。

那麼這些錢怎麼流出聯邦儲蓄系統?

只有當銀行把錢借給消費者和公司時,美聯儲的準備金才算是真的錢。不過,金融危機後,銀行對於發放借款態度變得謹慎了。(這樣做是有道理的,幾年前的不負責任的借款導致了金融系統和經濟的崩壞。)

如果銀行不借錢,美聯儲購買債券有什麼好處呢?

美聯儲這樣做自然是有好處的。比如,它把按揭利率壓到了歷史新低,讓再融資變得更容易。但是購買MBS不是萬能靈藥。

好吧。那麼美聯儲擁有許多證券。據我所知,證券市場在過去的一年表現不好。如果債券價格急劇下跌,美聯儲會遭受損失嗎?

這是個很複雜的問題。如果美聯儲是個普通的銀行,那麼美聯儲的組合投資收益依賴於市場的表現。但是美聯儲不是普通銀行。即便市場行情急劇下跌,在美聯儲所遵循的會計規則下,美聯儲的賬面也不會有什麼損失。如果美聯儲必須低價賣掉大量的證券,它才會蒙受損失。但是美聯儲不會賣的,並且有”死了也不賣“的趨勢。

那麼,四萬億資產到底是不是問題?

有一個問題:美聯儲是美國國會建立的。當它的資產負債表數額越來越大的時候,美聯儲的反對者會抓住這一點不放。畢竟,如果美聯儲的措施真的那麼有效的話,負債表上的數字何以會大到這樣荒謬的程度。理論上,國會可以通過立法減少美聯儲的獨立性。(這將是美聯儲主席的噩夢。)所以如果數額龐大的資產負債表是個問題的話,它將是個政治問題,而不是金融問題。

(2013年12月20日)

轉自:https://finance.sina.com.cn/world/20131220/092617698752.shtml